譲渡制限株式の買い取り請求

商事|民事|最高裁判所平成27年3月26日決定|令和5年5月24日 第三小法廷決定

目次

質問:

父が昨年亡くなりました。父は祖父が経営していた不動産管理会社の役員でしたが、社長は叔父(父の兄)が継いでおり父は経営には関与していませんでした。父は、祖父の相続で会社の株式の2割を取得していましたが、私の代になり、その会社との関係はほとんど無い状態です。賃貸アパートを数棟経営しており、収入はあるはずですが利益配当を受けたことは一度もありません。この際、会社の株式を買い取って貰いたいのですが、叔父に相談しても、修繕費が掛かるから利益は無いので株式に価値は無い、ということで取り合って貰えません。どうしたら株式を現金化することができますか?

回答:

1、 株式会社の株式を会社に対して買うよう請求することは認められていません。株式として出資した金員の回収方法は原則として、第三者に株式を譲渡して譲渡代金から回収するのが原則です。そのため、株式の譲渡は自由にできるのが原則です。しかし小規模の会社ですと株主の個性が重要になることから株式の譲渡には会社の承諾が必要という制限を定款で定めることが認められており、その場合株主は買主を探してきて第三者に株式を譲渡することの承認を請求しなくてはなりません。

2、 株式会社や有限会社(従来の有限会社は平成17年廃止され株式会社となりました。これを特例有限会社という。)など、出資金のみが会社債権者に対する弁済原資となる有限責任会社の出資持分は、資本を結集して法人を設立して営業して出資者が配当を得るという会社法が制定する仕組みの中で株主資本として機能しますが、株主(出資者)から見ると「投下資本の回収」は、株式の譲渡をするしか無いのが原則となります。会社が株主からの出資の払い戻しを毎回受け入れてしまうと、株主資本がどんどん減少してしまい、会社債権者に対する引き当てとなる資本金が無くなってしまい、会社債権者の保護に欠けることになってしまうからです。出資の現金化をするには、持分の譲渡をするのが原則となります。

3、しかし、株式会社には様々な規模のものがあり、小規模な同族会社から上場された世界企業まで多様な形態のものがあります。ご相談のような小規模な非上場の同族会社の場合は、ほとんどのケースで「株式の譲渡制限の定め(会社法2条17号)」が設定されています。これは登記事項とされていますので登記事項証明書を取得して確認してみると良いでしょう。譲渡制限株式を現金化しようとする場合、株式の買主を見つけてきたとしても、その買主に譲渡することについて、会社の承認を得る必要があります。小規模会社では、家族親族や友人知人など少人数の人間関係に基づく経営を維持する要請があり、株式の譲渡先を制限する必要があるためです。

4、 株式譲渡制限のある会社は、譲渡承認請求を受けた場合は、会社自体が自己株式として取得するか、第三者の買取人を指定することができます。その場合の株式の買い取り価格は、譲渡承認請求者と、会社または買い取り人との間の協議により決まりますが、協議が整わない場合は裁判所に売買価格決定の申立てをすることができます。これは権利義務の存否を決める訴訟事件とは違い、裁判所が後見的に関与して将来に向かって権利関係を形成させる商事非訟事件とされています。

5、 裁判所が行う、非公開会社の株式(譲渡制限株式)の売買価格の決定方法には、次のようなものがあります。相続税や贈与税の計算の際に使われるものとして、①類似業種比準方式、②純資産価額方式、③配当還元方式、があります。

6、 裁判例では、収益還元法によるもの、DCF法によるものなどがありますが、非上場株式であることを考慮して、譲渡が困難であることを価格に反映させるため、非流動性ディスカウントとして2~3割程度の割り引きが行われることもあります。参考判例を御紹介します。

7、 このように、あなたが株式を現金化するためには、株式を譲り受ける第三者を探して、会社に譲渡の承認請求をする必要があります。しかし、現実として買主になる人を見つけるのは不可能と思われます。仮に見つかったとしても会社が承認しないと、価格の決定等面倒な問題が残ってしまいます。国税庁の財産評価基本通達や、裁判所の判例など、参考となる先例などはありますが、今回のあなたの問題では、親戚同士ということもありますから話し合いにより解決することが好ましいでしょう。当人同士の話し合いが難しい場合でも、代理人弁護士が仲介することにより円滑に進む場合もあります。お困りの場合は一度お近くの法律事務所に御相談なさってみると良いでしょう。

8、関連事例集1748番等参照。

9、譲渡制限株式に関する関連事例集参照。

解説:

1、株式会社の出資持分の法的性質

ご相談の事例では同族会社の株式を現金化したいということですから、その前提として、株式会社の出資持分の法的性質を解説いたします。

(1)有限責任会社とは

古来、自然人は当然に権利義務の名宛人となる契約主体として認められてきましたが、複数人の出資を結集して新たな事業を開始したいというニーズに合わせて、大航海時代に有限責任法人が許可されるようになりました。遠方まで航海できる大規模船舶を建造し、船員を募集し、食料を備蓄するとなると出発前に相当な費用が掛かるので、これを多人数で少額ずつ分担しようという発想です。オランダ東インド会社が世界初の株式会社と言われています。

出資者は出資額の範囲で責任を負担し、会社の事業が成功したときには、出資額に応じた配当を受け取ることができる仕組みが考案されました。出資者は、出資金が無価値になってしまうリスクを負担しますが、それ以上の責任は負担しません(有限責任)。出資持分は、株式という細分化された単位で譲渡することができますが、事業が継続する限り、会社に対して出資の払い戻しを請求することはできません。本来は存在しない契約主体としての人格を、法律により創出しているので、自然人に対して「法人」と呼ばれています。法人のうち、全ての社員、出資者が有限責任しか負担しない法人を、「有限責任会社」と言います。現代日本の会社法における「株式会社」も、有限責任会社です。

会社の運営方法は、設立時の創立総会で定められた「定款」で決められています。当初、株式会社は設立するごとに国王からの個別の勅許を得る許可法人でしたが、その後、法整備が進んだ現代では、商法や会社法で準則主義が採用され、誰でも法令の手続きに従い、自由に株式会社を設立できるようになりました。準則主義により、経済が振興して、国民経済が豊かになるからです。定款では、会社の「目的」が規定され、目的達成の場合は、会社を清算し、出資者に残余財産を分配する旨が定められます。

この、「定款」でも、「商法」でも、「会社法」でも、株主は設立時に一旦出資したら、自由に出資の払い戻しを受けることはできない仕組みになっています。出資者が有限責任しか負担しない以上、会社の債権者に対する財産の引き当ては会社財産しかありませんので、これを維持する必要があるためです。

(2)日本の会社法における解散事由

本邦の会社法では、株式会社の解散事由が法定されています。

会社法471条(解散の事由)株式会社は、次に掲げる事由によって解散する。

一 定款で定めた存続期間の満了

二 定款で定めた解散の事由の発生

三 株主総会の決議

四 合併(合併により当該株式会社が消滅する場合に限る。)

五 破産手続開始の決定

六 第八百二十四条第一項又は第八百三十三条第一項の規定による解散を命ずる裁判

株式会社が解散手続きに入ると、清算手続きが行われますが、会社財産をまず債権者に弁済し、残った会社財産を出資持分に応じて出資者である株主に分配されることになります。債権者保護手続きでは、知れている債権者には債権額を届け出すべきことを催告し、かつ官報公告をして2か月以上の期限を設けて、会社が解散し清算手続きをしているので債権があれば届け出すべき旨を公示します。全債権者への弁済が終わったら、出資持分に応じて株主への分配手続きが行われます。これを残余財産分配手続きと言います。これらの解散事由が無ければ株式会社を解散させることはできず、株主は、会社に対して、出資持分の払い戻しを請求することができないのが原則となります。

(3)日本の会社法における株主の権利

株式会社は、「所有と経営の分離」が徹底されていますので、株主の権利は、配当請求権などの「自益権」と、株主総会議決権などの「共益権」に限られています。

配当請求権(会社法105条1項1号)・・・「株主は、その有する株式につき次に掲げる権利その他この法律の規定により認められた権利を有する。1号 剰余金の配当を受ける権利」

残余財産分配権(会社法105条1項2号)・・・「株主は、その有する株式につき次に掲げる権利その他この法律の規定により認められた権利を有する。2号 残余財産の分配を受ける権利」解散後の清算手続きにおいて残った財産の分配を受ける権利です。

株主総会議決権(会社法105条1項3号)・・・「株主は、その有する株式につき次に掲げる権利その他この法律の規定により認められた権利を有する。3号 株主総会における議決権」

このうち、1号と2号の自益権は株主権の根幹に関わる利益なので、定款をもってしても排除することができません(会社法105条2項)。

共益権は、日常業務は取締役や取締役会などの会社機関に委託しているけれども、株主総会や、例外的に介入が必要な場合に株主が経営に対する権利を主張することができるとするものです。取締役の解任請求(会社法854条)や、損害賠償請求(会社法847条、株主代表訴訟、責任追及等の訴え)や、総会招集請求権(会社法297条)などの、少数株主権が規定されています。

前記の通り、残余財産分配権は、会社が経営を続けている限り行使することができない権利です。会社が解散事由に該当して清算手続きに入った時だけ請求できるものです。

(4)株式の譲渡

このように株式会社の株主は、出資者としての権利が自益権と共益権に制限されており、会社が通常事業を継続している場合に、会社に対して出資金を返してくれと請求することはできないのですが、会社が資産を有して継続的に収益を上げる存在である以上、会社に対する出資者としての地位には一定の財産的な価値があるはずです。この、株主としての地位を金銭に変える唯一の方法が、その株式を売買により第三者に譲渡することです。株式が第三者に譲渡された場合、旧株主は売買代金を受け取ることができますが、会社の出資金(自己資本)は減少しないので、会社債権者に対する弁済には支障がありません。株主が変わっても会社の事業継続に一切影響しないのです。

会社法では、株主に株式譲渡の権利を保証しています。会社法127条「株主は、その有する株式を譲渡することができる。」株式譲渡の対抗要件(会社や第三者に対して譲渡を主張できるかどうかの基準)は、株券の交付(会社法128条1項)、または、株主名簿の書き換え(会社法130条1項)とされています。

上場株式であれば、証券会社を通じていつでも株式を売却することができますが、非上場株式であっても、現金化したい場合は、誰か株式の買主を探してきて、その人に株式を買ってもらい、売買代金を受領するしかありません。

2、譲渡制限株式の譲渡手続き

(1)譲渡制限株式

このように株式会社では、所有と経営の分離がなされており、株主は会社の所有者ではありますが、経営者ではない一般の株主は、自益権や共益権などの限られた権利しか行使することができない仕組みになっています。経営者ではない株主は、経営方針が合わないと考えた場合には、株式を譲渡して、出資から手を引くことができますが、同族会社などの場合には、経営者側でも、株式の譲渡先を親族や知人などの範囲を超えて譲渡されることは不都合に考える場合も多いのです。そこで会社法は、定款で株式の譲渡制限の定めを設けることを認めており(会社法2条17号、107条1項1号)、これを会社登記簿に公告することで、株式の譲受人にも周知させることとしています(商業登記法62条)。普通株式を譲渡制限株式に変更する場合や、譲渡制限株式を普通株式に変更する場合は、株券にもその旨を記載しなおす必要があるので、株券提出公告を行って、株券の書き換えをする必要があります(会社法219条1項)。

会社法2条(定義)この法律において、次の各号に掲げる用語の意義は、当該各号に定めるところによる。

17号 譲渡制限株式 株式会社がその発行する全部又は一部の株式の内容として譲渡による当該株式の取得について当該株式会社の承認を要する旨の定めを設けている場合における当該株式をいう。

107条1項 株式会社は、その発行する全部の株式の内容として次に掲げる事項を定めることができる。

一号 譲渡による当該株式の取得について当該株式会社の承認を要すること。

商業登記法(株式譲渡制限の定款の定めの設定による変更の登記)

第62条 譲渡による株式の取得について会社の承認を要する旨の定款の定めの設定による変更の登記(株券発行会社がするものに限る。)の申請書には、第五十九条第一項第二号に掲げる書面を添付しなければならない。

(2)譲渡承認手続

譲渡制限の定めのある会社の株式であっても、投下資本の回収をするためには、株式を他人に譲渡するしかありませんので、株主の譲渡の権利は保障されています(会社法127条)。ただし、譲渡制限株式を譲渡しようとする時は、会社の承認を得るための譲渡承認手続きを経る必要があります。

譲渡承認請求は、株式の売主(現株主)からでも(会社法136条)、株式の買主(新株主)からでも(会社法137条)、行うことができます。譲渡制限株式について現株主と新株主の間で株式の売買契約が締結された場合、その契約は当事者間では有効となりますが、会社の譲渡承認を得るまでは会社に対して対抗することができません。

会社法136条(株主からの承認の請求)譲渡制限株式の株主は、その有する譲渡制限株式を他人(当該譲渡制限株式を発行した株式会社を除く。)に譲り渡そうとするときは、当該株式会社に対し、当該他人が当該譲渡制限株式を取得することについて承認をするか否かの決定をすることを請求することができる。

会社法137条(株式取得者からの承認の請求)

1項 譲渡制限株式を取得した株式取得者は、株式会社に対し、当該譲渡制限株式を取得したことについて承認をするか否かの決定をすることを請求することができる。

2項 前項の規定による請求は、利害関係人の利益を害するおそれがないものとして法務省令で定める場合を除き、その取得した株式の株主として株主名簿に記載され、若しくは記録された者又はその相続人その他の一般承継人と共同してしなければならない。

譲渡承認の具体的な手続きは、会社法138条で法定されています。

会社法138条(譲渡等承認請求の方法)次の各号に掲げる請求(以下この款において「譲渡等承認請求」という。)は、当該各号に定める事項を明らかにしてしなければならない。

一号 第百三十六条の規定による請求 次に掲げる事項

イ 当該請求をする株主が譲り渡そうとする譲渡制限株式の数(種類株式発行会社にあっては、譲渡制限株式の種類及び種類ごとの数)

ロ イの譲渡制限株式を譲り受ける者の氏名又は名称

ハ 株式会社が第百三十六条の承認をしない旨の決定をする場合において、当該株式会社又は第百四十条第四項に規定する指定買取人がイの譲渡制限株式を買い取ることを請求するときは、その旨

二号 前条第一項の規定による請求 次に掲げる事項

イ 当該請求をする株式取得者の取得した譲渡制限株式の数(種類株式発行会社にあっては、譲渡制限株式の種類及び種類ごとの数)

ロ イの株式取得者の氏名又は名称

ハ 株式会社が前条第一項の承認をしない旨の決定をする場合において、当該株式会社又は第百四十条第四項に規定する指定買取人がイの譲渡制限株式を買い取ることを請求するときは、その旨

具体的な手続きとしては、承認事項を記載した書面を会社に送付し、会社からの返答を待ちます。会社では、株主総会または取締役会で、承認するかどうかを決めて、承認請求者に通知します。

会社法139条(譲渡等の承認の決定等)1項 株式会社が第百三十六条又は第百三十七条第一項の承認をするか否かの決定をするには、株主総会(取締役会設置会社にあっては、取締役会)の決議によらなければならない。ただし、定款に別段の定めがある場合は、この限りでない。

2項 株式会社は、前項の決定をしたときは、譲渡等承認請求をした者(以下この款において「譲渡等承認請求者」という。)に対し、当該決定の内容を通知しなければならない。

会社では、譲渡承認しない場合は、自分自身が株式を買い取る旨、もしくは第三者の買い取り人を指定することができます(会社法140条1項、同4項)。

会社法140条(株式会社又は指定買取人による買取り)1項 株式会社は、第百三十八条第一号ハ又は第二号ハの請求を受けた場合において、第百三十六条又は第百三十七条第一項の承認をしない旨の決定をしたときは、当該譲渡等承認請求に係る譲渡制限株式(以下この款において「対象株式」という。)を買い取らなければならない。この場合においては、次に掲げる事項を定めなければならない。

一 対象株式を買い取る旨

二 株式会社が買い取る対象株式の数(種類株式発行会社にあっては、対象株式の種類及び種類ごとの数)

2項 前項各号に掲げる事項の決定は、株主総会の決議によらなければならない。

3項 譲渡等承認請求者は、前項の株主総会において議決権を行使することができない。ただし、当該譲渡等承認請求者以外の株主の全部が同項の株主総会において議決権を行使することができない場合は、この限りでない。

4項 第一項の規定にかかわらず、同項に規定する場合には、株式会社は、対象株式の全部又は一部を買い取る者(以下この款において「指定買取人」という。)を指定することができる。

5 前項の規定による指定は、株主総会(取締役会設置会社にあっては、取締役会)の決議によらなければならない。ただし、定款に別段の定めがある場合は、この限りでない。

株式会社または指定買い取り人は、譲渡承認請求者に対して、当該株式の一株純資産に株式数を乗じた金額を供託して、買い取るべきことを通知しなければなりません(会社法141条1項、142条1項)。

(株式会社による買取りの通知)第百四十一条 株式会社は、前条第一項各号に掲げる事項を決定したときは、譲渡等承認請求者に対し、これらの事項を通知しなければならない。

2項 株式会社は、前項の規定による通知をしようとするときは、一株当たり純資産額(一株当たりの純資産額として法務省令で定める方法により算定される額をいう。以下同じ。)に前条第一項第二号の対象株式の数を乗じて得た額をその本店の所在地の供託所に供託し、かつ、当該供託を証する書面を譲渡等承認請求者に交付しなければならない。

3項 対象株式が株券発行会社の株式である場合には、前項の書面の交付を受けた譲渡等承認請求者は、当該交付を受けた日から一週間以内に、前条第一項第二号の対象株式に係る株券を当該株券発行会社の本店の所在地の供託所に供託しなければならない。この場合においては、当該譲渡等承認請求者は、当該株券発行会社に対し、遅滞なく、当該供託をした旨を通知しなければならない。

4項 前項の譲渡等承認請求者が同項の期間内に同項の規定による供託をしなかったときは、株券発行会社は、前条第一項第二号の対象株式の売買契約を解除することができる。

会社自身が買い取る場合や指定買取人が買い受ける場合の、株式の売買価格の決定は、一株純資産額をベースとして、原則として当事者間の協議によって行われます(会社法144条1項)。協議がまとまらない場合は、株式会社又は譲渡等承認請求者は、買い取り通知があった日から20日以内に、裁判所に対し、売買価格の決定の申立てをすることができます(会社法144条2項)。双方の申立てが無い場合は、一株純資産額で売買契約が成立します(会社法144条5項)。

一株純資産額というのは、仮に現時点で会社を解散して、債権者への弁済を全て行い、残余財産分配手続きを行った場合に株主に分配される金額の目安となる金額です。上場株式であれば、いわゆる純資産倍率PBRを1倍で評価する場合の時価評価ということになります。これは、会社側にとっても譲渡承認請求者にとっても、一応の公平性を持った価格とは言えますが、上場株式のPBRを見ても分かる通り、成長期待がある会社や含み益が見込まれる会社では、2倍以上になる場合もありますし、縮小傾向にある会社や、含み損が見込まれる会社では、0.5倍などを割り込んでいる場合もあります。そのような個別事情を反映させるためには、当事者間の協議や、裁判所の仲介が必要になります。裁判所では、双方が公認会計士等の鑑定書を提出して、比較衡量して審理することになります。勿論、和解協議も行われます。

会社法144条2項の裁判所による価格決定手続きでは、「譲渡等承認請求の時における株式会社の資産状態その他一切の事情」を考慮して、決定されることになります(会社法144条3項)。このように裁判所には一定の裁量が認められることになりますが、相当範囲を逸脱した場合は、法令の適用を誤った決定ということで上級審により取り消される可能性もあります。以上が会社法における譲渡制限株式の価格決定手続きの概要です。

会社法144条(売買価格の決定)1項 第百四十一条第一項の規定による通知があった場合には、第百四十条第一項第二号の対象株式の売買価格は、株式会社と譲渡等承認請求者との協議によって定める。

2項 株式会社又は譲渡等承認請求者は、第百四十一条第一項の規定による通知があった日から二十日以内に、裁判所に対し、売買価格の決定の申立てをすることができる。

3項 裁判所は、前項の決定をするには、譲渡等承認請求の時における株式会社の資産状態その他一切の事情を考慮しなければならない。

4項 第一項の規定にかかわらず、第二項の期間内に同項の申立てがあったときは、当該申立てにより裁判所が定めた額をもって第百四十条第一項第二号の対象株式の売買価格とする。

5項 第一項の規定にかかわらず、第二項の期間内に同項の申立てがないとき(当該期間内に第一項の協議が調った場合を除く。)は、一株当たり純資産額に第百四十条第一項第二号の対象株式の数を乗じて得た額をもって当該対象株式の売買価格とする。

6項 第百四十一条第二項の規定による供託をした場合において、第百四十条第一項第二号の対象株式の売買価格が確定したときは、株式会社は、供託した金銭に相当する額を限度として、売買代金の全部又は一部を支払ったものとみなす。

7項 前各項の規定は、第百四十二条第一項の規定による通知があった場合について準用する。この場合において、第一項中「第百四十条第一項第二号」とあるのは「第百四十二条第一項第二号」と、「株式会社」とあるのは「指定買取人」と、第二項中「株式会社」とあるのは「指定買取人」と、第四項及び第五項中「第百四十条第一項第二号」とあるのは「第百四十二条第一項第二号」と、前項中「第百四十一条第二項」とあるのは「第百四十二条第二項」と、「第百四十条第一項第二号」とあるのは「同条第一項第二号」と、「株式会社」とあるのは「指定買取人」と読み替えるものとする。

3、財産評価基本通達

当事者間の協議の場でも、裁判所における価格決定手続きにおいても参考とされるのが国税庁の通達である「財産評価基本通達」です。これは、相続税や贈与税の計算に際して、当該財産の価値をどのように算定するかという基準を定めたものです。この基準が、直ちに民間取引の価格になるわけではありませんが、一定の合理性を持った価額算定方法として参考にすることができるのです。

※国税庁財産評価基本通達178

https://www.nta.go.jp/law/tsutatsu/kihon/sisan/hyoka_new/08/02.htm

※タックスアンサーNo.4638 取引相場のない株式の評価

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hyoka/4638.htm

取引相場の無い株式、つまり非上場会社の株式については、財産評価基本通達178で定められております。この内容をもとに、タックスアンサー4638でも説明がなされております。概要を御案内致します。

(1)大会社、中会社、小会社(基本通達178)

まず、対象会社の規模を、「大会社」、「中会社」、「小会社」の3段階に区分します。なお、御相談の不動産業はサービス業に含むものとして概説致します。

大会社は、「従業員70人以上」または、「総資産15億円以上」または、「直近1年間の取引額20億円以上」のいずれかを満たす規模の会社です。

中会社は、「従業員6人以上70人未満」で、「総資産4000万円以上」または、「直近1年間の取引額6,000万円以上20億円未満」の会社です。

小会社は、「従業員5人以下」で、「総資産4000万円未満」で、「直近1年間の取引額6,000万円未満」の会社となります。

(2)類似業種比準方式(基本通達180)

大会社の株価は、類似業種比準価額もしくは、納税者の選択により一株あたり純資産額で評価します。

類似業種比準価格は、類似業種の上場株式の株価に、当該上場会社の「配当額」「利益額」「純資産額」の対象会社に対する倍率を算出し、これを平均して乗算し、更に7割の金額を算出する方式です。

例えば、類似業種の株価が2000円だとして、その上場会社と評価対象会社の「配当額」「利益額」「純資産額」がそれぞれ10倍違っていた場合は、株価を200円と評価することができるということです。そして、これを7割掛けて計算しますので、140円が、類似業種比準方式で算出した株価となります。

(3)純資産価額方式(基本通達185)

小会社の株式は、純資産価額方式で評価します。但し、納税者の選択により、純資産価額と類似業種比準方式の平均額で評価することもできます。中会社の株式評価は、類似業種比準方式と純資産方式を併用して評価します。

1株当たりの純資産価額は、課税時期における各資産を財産評価基本通達に定めるところにより評価した価額の合計額から課税時期における各負債の金額の合計額及びに評価差額に対する法人税額等に相当する金額を控除した金額を課税時期における発行済株式数で除して計算した金額とされています。

評価差額の法人税控除というのは、会社資産のうち含み益がある場合には将来法人税の納付が必要となるので、これを控除して評価するということです。

一株純資産額は、株式の「清算価値」と言われています。会社は営業を続けている限り常に資金の出入りがありますが、仮に会社の営業を全て停止して、会社を清算すると仮定した場合に、会社の総資産から、負債を全額返済して、残った純資産を株式数で除算すると、それぞれの株主が会社解散後に受け取ることができる「残余財産分配額」を算出できるので、これを株価評価のひとつの指標にしようという考え方です。

(4)配当還元方式(基本通達188-2)

同族株主以外の者が株式を取得した場合の株式評価方式として、配当還元方式を用いることもできます。

評価額=一株当たり年間配当額×10

これは、年率10パーセントの利率で還元した株価(配当から逆算した本体価値)ということになります。配当が無い場合や、著しく低額な場合は、資本金50円あたり2円50銭(つまり資本金の5パーセント)の配当があるものとして配当額を計算することができます。

4、判例紹介

この問題に関して参考になる最高裁判例がありますのでご紹介します。収益還元法を採用した上で、非流動性ディスカウントを否定した平成27年3月26日決定と、DCF法を採用した上で非流動性ディスカウントを採用した令和5年5月24日決定です。

(1)最高裁判所平成27年3月26日決定

『会社法786条2項に基づき株式の価格の決定の申立てを受けた裁判所は,吸収合併等に反対する株主に対し株式買取請求権が付与された趣旨に従い,その合理的な裁量によって公正な価格を形成すべきものであるところ(最高裁平成22年(許)第30号同23年4月19日第三小法廷決定・民集65巻3号1311頁参照),非上場会社の株式の価格の算定については,様々な評価手法が存在するが,どのような場合にどの評価手法を用いるかについては,裁判所の合理的な裁量に委ねられていると解すべきである。しかしながら,一定の評価手法を合理的であるとして,当該評価手法により株式の価格の算定を行うこととした場合において,その評価手法の内容,性格等からして,考慮することが相当でないと認められる要素を考慮して価格を決定することは許されないというべきである。

非流動性ディスカウントは,非上場会社の株式には市場性がなく,上場株式に比べて流動性が低いことを理由として減価をするものであるところ,収益還元法は,当該会社において将来期待される純利益を一定の資本還元率で還元することにより株式の現在の価格を算定するものであって,同評価手法には,類似会社比準法等とは異なり,市場における取引価格との比較という要素は含まれていない。吸収合併等に反対する株主に公正な価格での株式買取請求権が付与された趣旨が,吸収合併等という会社組織の基礎に本質的変更をもたらす行為を株主総会の多数決により可能とする反面,それに反対する株主に会社からの退出の機会を与えるとともに,退出を選択した株主には企業価値を適切に分配するものであることをも念頭に置くと,収益還元法によって算定された株式の価格について,同評価手法に要素として含まれていない市場における取引価格との比較により更に減価を行うことは,相当でないというべきである。

したがって,非上場会社において会社法785条1項に基づく株式買取請求がされ,裁判所が収益還元法を用いて株式の買取価格を決定する場合に,非流動性ディスカウントを行うことはできないと解するのが相当である。』

(2)最高裁判所令和5年5月24日決定

『2 会社法144条2項に基づく譲渡制限株式の売買価格の決定の手続は、株式会社が譲渡制限株式の譲渡を承認しない場合に、譲渡を希望する株主に当該譲渡に代わる投下資本の回収の手段を保障するために設けられたものである。そうすると、上記手続により譲渡制限株式の売買価格の決定をする場合において、当該譲渡制限株式に市場性がないことを理由に減価を行うことが相当と認められるときは、当該譲渡制限株式が任意に譲渡される場合と同様に、非流動性ディスカウントを行うことができるものと解される。このことは、上記譲渡制限株式の評価方法としてDCF法が用いられたとしても変わるところがないというべきである。

もっとも、譲渡制限株式の評価額の算定過程において当該譲渡制限株式に市場性がないことが既に十分に考慮されている場合には、当該評価額から更に非流動性ディスカウントを行うことは、市場性がないことを理由とする二重の減価を行うこととなるから、相当ではない。しかし、前記事実関係によれば、本件各評価額の算定過程においては、相手方らに類似する上場会社の株式に係る数値が用いられる一方で、本件各株式に市場性がないことが考慮されていることはうかがわれない。

したがって、DCF法によって算定された本件各評価額から非流動性ディスカウントを行うことができると解するのが相当である。』

(3)検討

平成27年3月26日の最高裁決定では、収益還元法を採用した上で、非流動性ディスカウントを否定して株価を評価しました。非上場株式の場合は、株取引の流動性が著しく低くなっているので、いつでも自由に適価で譲渡できるわけではありませんので、この事情を割り引いて評価するのが流動性ディスカウントですが、吸収合併反対株主の株式買い取り請求権が行使された時のように、「吸収合併等という会社組織の基礎に本質的変更をもたらす行為を株主総会の多数決により可能とする反面,それに反対する株主に会社からの退出の機会を与えるとともに,退出を選択した株主には企業価値を適切に分配するものであることをも念頭に置くと」、減価は適切ではないと判示しています。いわば会社側からの提案に対する反応として、買い取り請求をしたという経緯が重視されたのです。今回のような、株主側からの任意の譲渡承認請求とは事情が異なっていることになります。

令和5年5月24日の最高裁決定では、DCF法(discounted cash flow)を採用した上で非流動性ディスカウントを採用しました。DCF法というのは、収益還元価格から派生した評価方式で、会社資産が生み出すキャッシュ・フローの割引現在価値をもって、その評価額とする方式です。勿論キャッシュフローの源泉は会社の営業利益です。ただし、損益計算書から単純に見込み収益を算出するのではなく、貸借対照表に列挙された会社の全資産が生み出す利益と、会社の中期経営計画に記載された投資なども控除して、配当原資となり得るキャッシュフローを計算して、これをもとに想定利率から本体価格を還元します。会社が計画している中期投資などの資金流用を尊重する考え方です。利率10パーセントなら、本体価格は年間キャッシュフローの10倍になりますし、利率5パーセントなら、本体価格は年間キャッシュフローの20倍になります。

ディスカウントというのは、その資産を保有し続ければ将来にわたって永続的にキャッシュフローから配当を受けられるべきものを、強制的に現在まとめて受け取ると仮定した場合に割引する本体価格の算出方法です。例えば、年間100万円の家賃収入を生み出す不動産があったとして、修繕するなどして家賃収入を継続的に受け取ることも出来ますが、仮に現時点で、その不動産を譲渡するなら、利回り10パーセントで本体価格を年間収益の10倍に制限するということです。100万円の収益を生み出しているのだから、本体価値は1000万円あるだろうと評価するのです。ディスカウントというのは、永続的に受け取ることは出来なくなるという意味です。DCF法は、下級審裁判例でも是認されたものがあります。

※参考判例、仙台地方裁判所平成30年2月5日判決納付告知処分取消請求事件

https://www.nta.go.jp/about/organization/ntc/soshoshiryo/choshu/2018/pdf/2018-4.pdf

『この点、非上場会社の株価の算定については、様々な評価手法が存在しており、どのような場合にどの評価手法を用いるべきかについて明確な判断基準が確立されているというわけではないものの、前記認定事実のとおり、本件鑑定は、本件差押株式の評価方法として、DCF法及び時価純資産法を1対1の割合で併用しているところ、インカム・アプローチに分類されるDCF法は、評価対象会社に期待される将来利益ないしキャッシュ・フローに基づいて株式価値を評価する方法であって、一般的に企業の将来の収益獲得能力や固有の性質を評価に反映させる点で優れているといえ、継続企業の株式の評価方法の一つとしてDCF法を採用することには高い合理性が認められるところ、本件会社は継続企業であるから、DCF法を評価手法の一つとして採用することが不合理であるとはいえない。また、本件鑑定においては、時価純資産法がDCF法と1対1の割合で併用されているところ、時価純資産法は、企業の静的価値を求める手法であって継続企業である本件会社の企業価値を算定する方法として全面的に採用することには直ちに合理性を認め難いものの、将来の不確実性を排除した客観性の高い評価を行う方法である点でDCF法による将来収益予測の不確実性を補完する役割を果たしていると認められるから、この点でもDCF法を評価手法の一つとして採用したことが不合理であるとはいえない。』

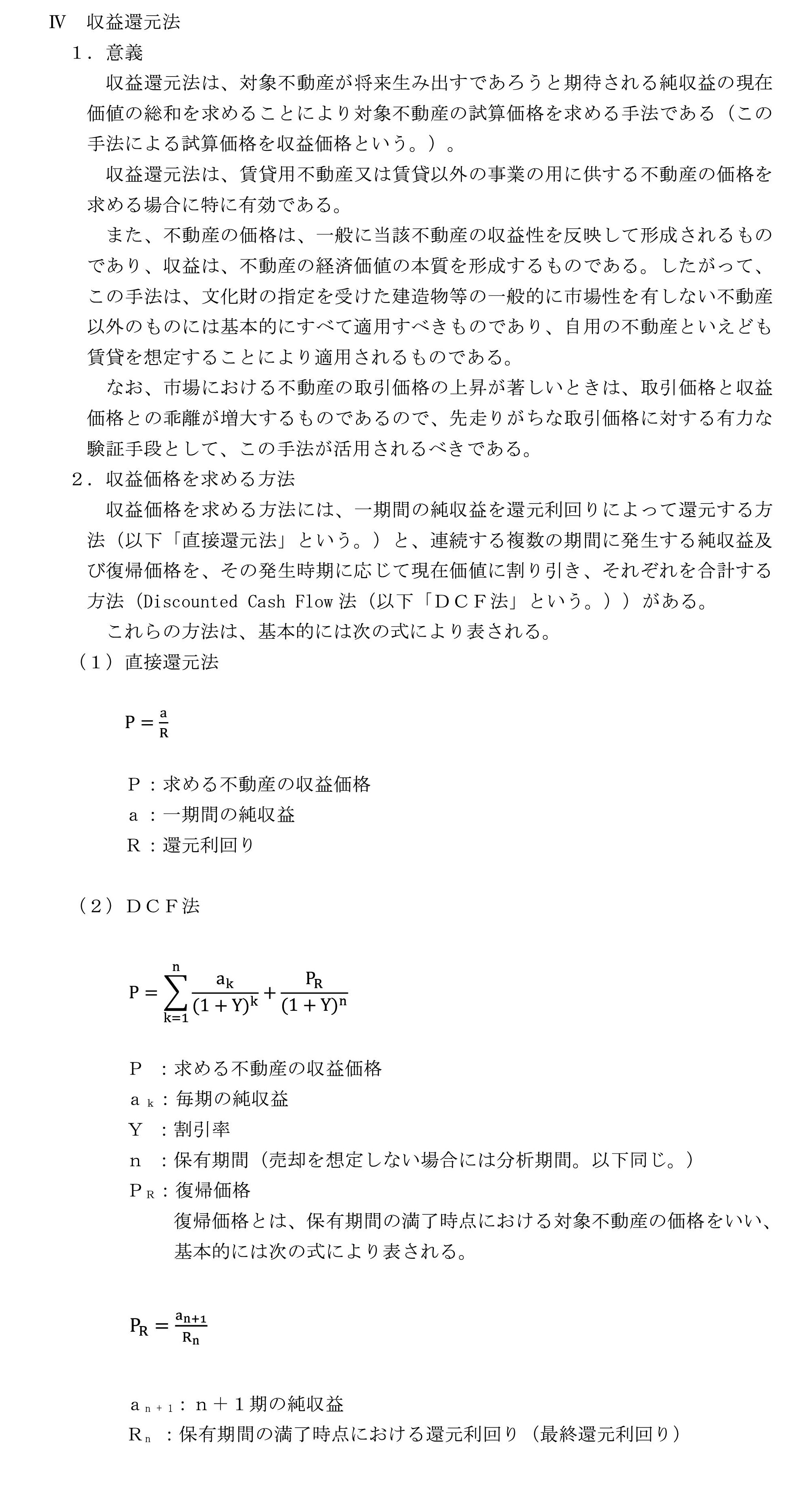

DCF法は、国土交通省が定める不動産鑑定評価基準にも採用されています。該当部分を引用します。

※不動産鑑定評価基準(平成26年5月1日一部改正)国土交通省

https://www.mlit.go.jp/common/001204083.pdf

DCF法の評価額を計算するのは、公認会計士など専門家の鑑定が必要になります。還元利回りは、鑑定時点の経済情勢を考慮して鑑定者が定めることになります。

5、まとめ

国税庁の財産評価基本通達や、裁判所の判例など、参考となる先例などはありますが、今回のあなたの問題では、親戚同士ということもありますから話し合いにより解決することが好ましいでしょう。裁判所の非訟事件に持ち込んだ場合でも、和解で決着するケースが多いようです。訴訟費用や鑑定費用を掛けるよりも、早期に和解できた方が双方の利益になると言えるでしょう。

当人同士の話し合いが難しい場合でも、代理人弁護士が仲介することにより円滑に進む場合もあります。お困りの場合は一度お近くの法律事務所に御相談なさってみると良いでしょう。

以上